Sectorial de la semana

La reforma tributaria y la empresa pyme I

El proyecto de reforma tributaria presentado para discusión del congreso tendría efectos diversos en la pyme colombiana. El Monotributo, las modificaciones en el cree, el impuesto de renta, el iva, las retenciones y la modificación a la ley 1429 son algunos de los principales cambios que ponen a la pyme colombiana a hacer cuentas.

Cúal es el impacto de la reforma en la pyme colombiana?

En principio las modificaciones planteadas se dan en cinco frentes con impacto en la pyme: 1) impuesto a la renta, 2) IVA, 3) impuestos con efectos específicos en los costos, 4) Ley 1429 5) Monotributo y 6) impuestos a sectores específicos intensivos en pyme.

1) Impuesto a la renta

Tarifa general de impuesto a la renta para las personas jurídicas. El CREE con este nombre deja de existir y se cambió por un aumento del impuesto sobre la renta. Se mantiene el espíritu del CREE en el que se eliminan las contribuciones parafiscales para ingresos menores a 10 salarios mínimos (menores a 6 millones 894 mil pesos) y como pasó a ser parte del impuesto de renta sigue variando de acuerdo a las utilidades de las empresas. Este impuesto tenía una tarifa del 9% que se sumaba al 25% de impuesto a la renta vigente. Ahora el total será del 32%, lo que implica una reducción de 2 puntos a este impuesto, beneficiando también a las empresas pyme. Sin embargo, la reducción efectiva es de un punto en tanto la reforma anterior estableció que a partir de 2016 el cree bajaba del 9% al 8%.

Destinación del 9% de la tarifa de renta. Se establece en la reforma que el 9% de la tarifa de renta se destinará al ICBF, SENA, al sistema de salud, educación en primera infancia y créditos beca del ICETEX.

2) IVA

Ampliación de la base del IVA.En la actualidad los responsables del IVA son los establecimientos con ventas menores a 1.400 UVT (41 millones de pesos) y patrimonio menor a 4.500. Esta característica se mantiene en la reforma, pero la base se amplía desde 2018 para iniciar a partir de 1.000 UVT (29 millones de ventas al año).

3) Impuestos con efectos sobre los costos o la caja de la pyme

Impuestos a la gasolina. La reforma define tres tipos de impuestos a la gasolina, uno dirigido a los productores, en la primera parte de la cadena productiva, un segundo impuesto conocido como el impuesto al carbono, de 135 pesos por galón y una contribución parafiscal al combustible, que si bien se aplica al precio de venta del refinador al distribuidor, estos acaban trasladándolas al precio final afectando los costos de transporte de la economía en su conjunto.

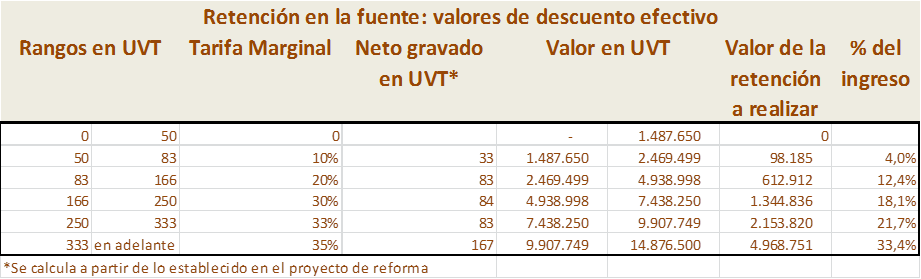

Retención en la fuente. Como se observa en el cuadro los valores de retención en la fuente se incrementan en porcentaje del ingreso y en la base que se amplía al iniciar desde un rango de ingreso menor (1,5 millones de pesos).

En la medida en que las empresas son quienes realizan la retención del impuesto y deben pagarlo éste afecta su flujo de caja cada mes mientras obtienen se obtiene la compensación del saldo a favor, dentro de los seis meses siguientes.

4) La ley 1429.

Para los que se acogieron a estos beneficios la tarifa de impuesto a la renta quedará en 9% en la reforma durante el tiempo que haya sido concebido dicho tratamiento. La ley 1429 establecía que el impuesto era de 0% en los dos primeros años, 25% del impuesto a pagar en el tercer año, 50% en el cuarto y 75% en el quinto. El beneficio neto sería positivo, pues aunque se adelanta el pago desde el primer año de estar acogido a la ley 1429, en la sumatoria de los cinco años los impuestos pagados serían menores. Ahora, teniendo en cuenta que la principal restricción de las pyme es de caja, la norma no beneficia en este aspecto al cobrar el impuesto desde el primer año y no desde el tercero como estaba establecido.

5) Monotributo.

Este nuevo impuesto es voluntario, anual y rige para establecimientos con ingresos entre a 1.400 y 3500 UVT de ventas al año (41.6 y 104 millones de pesos), sustituye el impuesto sobre la renta. Su valor está entre 480 y 953 mil pesos al año dependiendo de la categoría. Está destinado expresamente al sector comercio y peluquerías que tengan un solo establecimiento menor a 50 metros cuadrados. Está dirigido al régimen simplificado, compuesto de personas naturales con establecimiento de comercio.

Su recaudo se dirigirá a financiar el servicio social complementario BEPS (Beneficios Económicos Periódicos) y los comerciantes que cancelen el monotributo quedarán inscritos en el programa BEPS y la ARL. El BEPS es un fondo que entrega pensión a quienes no realizaron cotizaciones al régimen contributivo y por edad no alcanzan a acumular las semanas y recursos por el régimen tradicional.

En términos de beneficios es una propuesta interesante para promover la formalización de estos sectores, las empresas del comercio y las peluquerías deberían aprovecharlo para formalizarse pues cuentan con una ventaja en costos tributarios muy importante frente a pequeñas empresas de otros sectores que si deben asumir tarifas plenas y sus propietarios no se benefician de esta norma.

6) Impuestos a sectores específicos intensivos en pyme.

Impuesto a las empresas editoriales. A partir de la aprobación de la norma las empresas de todos los tamaños de la industria editorial pagarían impuesto a la renta. En el caso de aquellas con ventas menores a 1000 millones de pesos pagarían el 9% y las que superan este monto pagan la tarifa normal desde los 1600 millones de pesos en ventas. El parágrafo es confuso, pues no deja claro la tarifa que pagarían las empresas entre 1000 y 1600 millones de pesos en ventas. Por la ley del libro, las empresas de la industria editorial no pagaban impuesto a la renta y los libros no tenían IVA.

Quienes no son sujetos de los ajustes de la reforma tributaria

A manera de precisión vale la pena destacar que dentro de la estructura tributaria colombiana hay grupos de establecimientos que por sus características no son sujetos de impuestos:

Establecimientos clasificados en el régimen simplificado. Son las empresas de un solo establecimiento que en el año anterior hayan registrado ventas menores a 41,6 millones de pesos. Esto funciona en el caso por ejemplo del impuesto al consumo de restaurantes y bares o el impuesto a las ventas IVA. El Monotributo propuesto en la reforma, tampoco debe ser pagado por los pertenecientes a este régimen que registren ventas por debajo de est tope.

No obligados o responsables del IVA. Estos son aquellos con ventas inferiores a los 1.400 UVT (41,6millones de pesos al año) y en patrimonios menores de 133,8 millones de pesos. A partir de 2018, el tope de ventas bajará a 1000 UVT, es decir, a 29 millones de pesos.

Asalariados no obligados a declarar renta. Son aquellos cuyos ingresos brutos provengan para lo menos en un 80% de pagos originados en una relación laboral o legal y reglamentaria.

Las uniones temporales. Pues cada empresa declara de manera independiente y proporcional los ingresos obtenidos en el período que provengan de la unión temporal.

Zonas de conflicto. En zonas más afectadas por el conflicto las empresas que se creen no pagaran impuesto a la renta hasta el año 2021.

La semana entrante, espere la segunda parte de este informe.