Sectorial de la semana

Desempeño del crédito y actividad productiva: una mirada sectorial

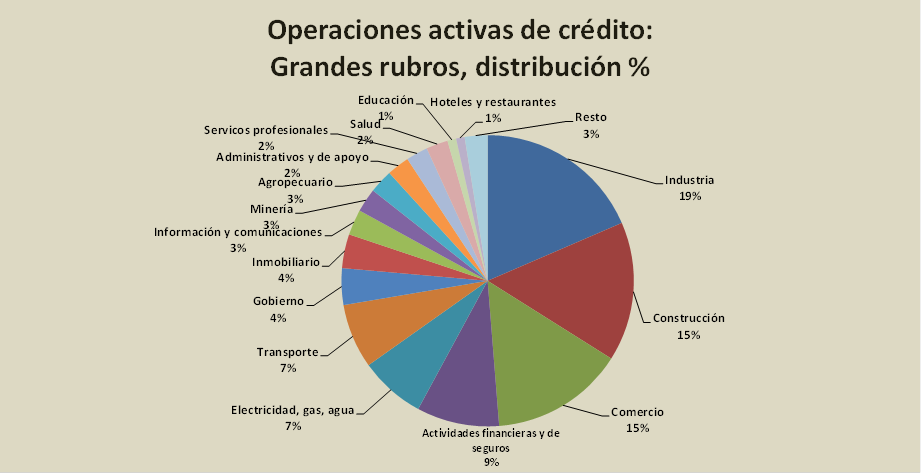

En 2016 el sistema financiero registró un saldo de 186 billones de pesos en operaciones activas de crédito, un crecimiento del 2,7% anual en términos nominales. Una mirada por sectores revela los cambios que ha tenido la financiación al sector real en los últimos cuatro años, así como algunos de los vínculos entre el desempeño de la economía y la cartera comercial.

En qué sectores y que aspectos muestran estas cifras?

Fuente: Cálculos EA con base en Superfinanciera, Saldos.

La industria, principal receptor de crédito de la economía colombiana.Con el 18% de la cartera y un crecimiento positivo en los últimos cuatro años, la industria se consolida como el principal demandante de crédito. La fabricación de alimentos lidera este crecimiento, con la expansión de sus empresas en el mercado interno, la inversión extranjera que realizan, su integración vertical con puntos propios en el comercio y restaurantes y su inversión en la producción agropecuaria. La construcción es el segundo sector de mayor peso en la cartera, con el 15% liderado por las obras civiles, un peso igual al del comercio, donde se financian las actividades de comercio al por mayor y al por menor.

Fuente: Cálculos EA con base en Superfinanciera

El crédito al sector industrial mantuvo una dinámica positiva en los últimos cuatro años, pasando de 22,3 a 33,6 billones de pesos entre 2012 y 2016. Se destaca también la dinámica de sectores de gran peso en la cartera como la construcción, el comercio y el importante aumento del crédito al sector gobierno, inmobiliario y la salud.

Fuente: Cálculos EA con base en Superfinanciera

En 2016 la cartera comercial registró un crecimiento del 2,7%, menor al registrado en los últimos cinco años. Este resultado se explica por el descenso en la cartera de sectores como el comercio al por mayor, el transporte terrestre, el comercio de vehículos, la extracción de petróleo y el sector plástico, actividades que suman el 18% de la cartera.

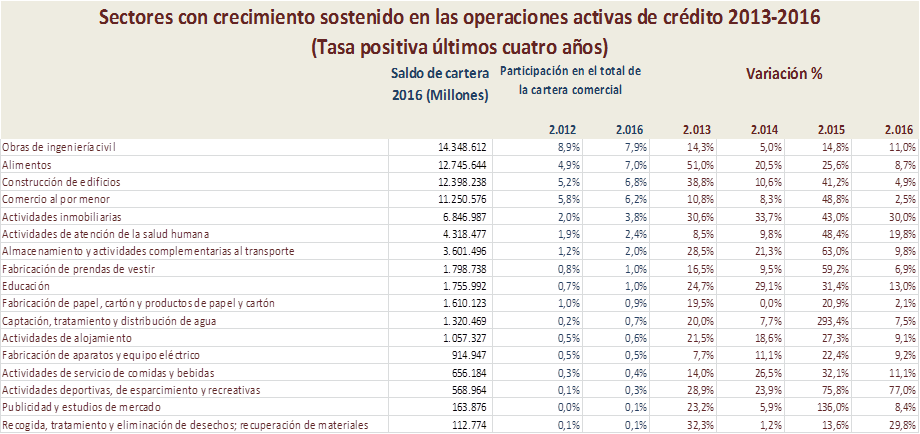

17 sectores registran un crecimiento continuo en la cartera en los últimos cuatro años. Están los sectores conocidos como infraestructura, construcción o comercio al por menor, pero se destaca el crecimiento en la cartera de sectores como actividades inmobiliarias, salud, almacenamiento y logística, educación, agua, entretenimiento, publicidad y reciclaje. Alimentos es uno de los líderes en crecimiento en su financiación, seguido por otros sectores industriales como confecciones y maquinaria eléctrica, tres sectores con buena dinámica exportadora.

Fuente: Cálculos EA con base en Superfinanciera

El debilitamiento del comercio exterior e interno tuvo impacto en el desempeño del crédito en 2016. El comercio interno (mayorista y minorista) había sostenido el crecimiento de la economía en varios años. A esta actividad está muy ligado el sector transporte (4% de la cartera), en el cual la generación de carga se explica en buena parte por la actividad comercial.

La menor dinámica crediticia en 2016 se observó principalmente en el comercio al por mayor, debido a la contracción del comercio interno y el descenso de las importaciones-exportaciones, afectando en consecuencia la demanda de financiación de la actividad aduanera, portuaria y la generación de carga (demanda del sector transporte). En 2016, la cartera comercial del sector del comercio mayorista[2] se redujo en 3,7% mientras el transporte las operaciones de crédito reportaron un descenso del 13,3% anual.

El debilitamiento de la actividad petrolera afectó la demanda de crédito en el transporte y el sector importador relacionado. El 41% de la demanda del sector transporte se explica en la actividad petrolera, pues un porcentaje importante del crudo se transporta en camiones. En 2016 la producción de crudo promedio diaria fue de 866 mil barriles, un 12% menos que en 2016. Una de las agencias aduaneras entrevistada por Economía Aplicada, señala que 2016 fue duro por la falta de inversión y adjudicación de bloques de petróleo, lo que redujo la demanda de importación temporal de equipos: “de tener en años anteriores un promedio 250 a 300 pedidos de equipos por mes esta cifra se redujo a 100 en 2016”.

Vehículos, con impacto en la financiación del comercio y la industria. La producción y venta de automotores tiene un impacto importante en la financiación de sectores como los concesionarios, el servicio de reparación de vehículos y la importación y venta de autopartes, que aportan el 2,3% de la cartera. El descenso en las ventas de vehículos explica la menor necesidad de inventarios en los concesionarios y el descenso del 4,9% cartera de este sector.

Sin embargo, el sector de reparación de vehículos y reposición de autopartes si tiene un desempeño positivo en los últimos años, por cuenta del ciclo de vida de los vehículos adquiridos en el boom de los primeros años de la década, un segmento donde se encuentran un número importante de pymes pero también los concesionarios que cuentan con servicios de taller y autopartes de la marca, una línea de crecimiento en los años venideros.

El ritmo de consolidación de las obras civiles no tiene aún impacto en la cadena de abastecimiento. La cartera destinada a las actividades especializadas en la construcción de edificios y obras de ingeniería civil registró un descenso del 20,5% mientras la dirigida a las actividades de alquiler y arrendamiento de maquinaria registran un descenso del 17% en 2016, una dinámica que debería mejorar en los meses venideros pero que revela la espera de la economía a que inicie la ejecución de obras.

Agro, un sector que se mantuvo a pesar del paro camionero y la inflación. Cabe destacar que si bien el agro registró un descenso del 0,4% en la cartera comercial en 2016, no es un descenso tan fuerte si se tiene en cuenta el efecto del fenómeno del niño y del paro camionero en la oferta agrícola. Si el crecimiento sectorial se consolida en 2017, el sector recuperará el peso que tenía en la cartera comercial al inicio de la década.

Cambios en los sectores destino del crédito. Al mirar a un nivel de desagregación mayor de la cartera de crédito en 2016 y compararla con la de 2012 se observa que mientras en 2012 el 72,4% de la cartera se concentraba en los principales 20 sectores receptores de crédito, este mismo valor fue del 79% en 2016, con cambios algunos de los sectores líderes en el período.

El sector de mayor participación en la cartera comercial es el de obras civiles,con el 7,9% de la cartera, seguido de energía y gas, la industria de alimentos, construcción de edificaciones y comercio, cada uno con participaciones entre 6,2 y el 7,3%.

Fuente: Cálculos EA con base en Superfinanciera

Algunos de los principales sectores destino de la cartera de créditos han perdido peso en el agregado. Mientras comercio al por mayor, transporte, comercio de vehículos y servicios de apoyo a la minería y las obras civiles han reducido su participación en la cartera comercial, otros sectores la aumentaron de manera importante: electricidad, gas y agua (4,2% en 2012 al 7,3% del total de la cartera comercial en 2016), industria de alimentos (4,9% al 7%) y el sector gobierno (administración pública, defensa y seguridad social no privada), con una participación que pasó de 1% al 4,1% del total de la cartera comercial entre 2012 y 2016. Otros sectores que aumentaron en estos años su participación en las operaciones de crédito son el inmobiliario, salud, almacenamiento, actividades de servicios tercerizados, consultoría en gestión, confecciones y educación.

Fuente: Cálculos EA con base en Superfinanciera

Hay sectores que si bien redujeron su participación en el total de la cartera en 2016 frente a 2012, no es porque el crédito para estos sectores se haya reducido sino por que creció menos, como es el caso de obras civiles, que es el mayor receptor de crédito comercial de la economía y registra un crecimiento sostenido en su cartera en los últimos cuatro años, aunque a tasas menores que el resto de actividades.

Menor crecimiento del crédito a los deudores más grandes y los más pequeños. Al dar una mirada al indicador de concentración del crédito calculado por Superfinanciera para los 5.000 principales deudores del sistema financiero, se encuentra que si se compara con 2012 la cartera tendió en 2016 a concentrarse en los ubicados entre los 500 y los 1000 deudores más grandes del país. Allí se registra el mayor aumento en participación en la cartera comercial frente al total. El menor crecimiento de la participación de la cartera se dio en los 100 deudores más grandes del país y el último rango de empresas, es decir las que se ubican entre los 4.000 y 5.000 deudores más grandes del país. Esta tendencia favoreció a la mediana empresa, que se caracteriza por tener un crecimiento estable y adelanta proyectos de inversión y modernización de sus infraestructuras para consolidar su escala productiva.

Fuente: Cálculos EA con base en Superfinanciera

Por: Ximena Lombana Millán

[2]La participación del comercio al por mayor en la cartera total bajó de 8,6% en 2012 al 6,3% en 2016.